賃貸経営を行っていると、不動産所得を得ることになります。所得があるときは必ず税金がかかります。税金を納めるためには所得を確定する必要があり、所得を確定するために行われるのが確定申告です。

確定申告とは…1年間の収入から必要経費を差し引いて所得を算出し、算出した所得から納める税金の額を計算して国に報告する一連の手続きのこと

確定申告について書いています。よかったらご覧ください↓

もし、本来認められるはずの経費を少なく計上して税金を多く払ったとしても、税務署から『多く払ってますよ』と言われることはありません。 *反対に少ないときは言われます

どんな経費があるのか正確に把握できていなければ正しい納税はできないし、経営状態を正しく把握することもできません。経費の知識というのは、経営者として自分を守るためにも必要な知識です。

では、賃貸経営における経費にはどのようなものがあるでしょうか。

不動産所得にはどんなものがある?

そもそも不動産所得とはどのようなものでしょうか。

不動産所得に当たるものは下記の3種類です。

1.土地や建物等の不動産の貸付による家賃収入

2.不動産の上にある権利の設定や貸付(地上権等)による家賃収入

3.船舶や航空機の貸付による家賃収入

自分が所有する賃貸物件や駐車場からの家賃収入、自分の土地に建てた看板の使用料等が不動産所得に当たります。また、自宅を一時的に貸し付けた際の家賃収入も不動産所得になります。

*不動産の売買による収入は、その規模や形態によって譲渡所得または事業所得へ分類されます

基本の経費

次に賃貸経営における経費にはどのようなものがあるでしょうか。

経費に算入できる支出とは、簡単に言うと賃貸経営に必要な支出のことになります。

賃貸している土地、建物についての固定資産税や不動産取得税、登録免許税、印紙税、消費税

*アパート経営の規模が『事業的規模』である場合、事業税が課税されます。この事業税は経費になります

賃貸している建物を取得する為の費用を借り入れている場合、その利子。

賃貸している建物についての火災保険料

賃貸物件の管理のために支払った費用

*自分で管理する場合だけでなく、管理会社へ委託する場合の手数料等も同様に経費になります

賃貸している建物についての修繕費

修繕に使う電化製品、工具の購入費も経費になります

賃貸している建物、付属設備、構築物などの償却費

回収不可能となった未収賃料

土地や建物を借りて賃貸経営している場合に、地主又は家主に支払う賃料。

業務用の費用で、他の経費に当てはまらないもの

これは経費になります

通信費…不動産会社、管理会社等とのやりとりのための電話代やインターネットの通信費、郵送代なども経費にすることができます。

*ただし、プライベートの通信費と不動産経営の為の通信費をきちんと分けて管理する必要があります

エアコン…取得価格が10万円未満で青色申告をしている場合、1台当たりの金額が30万円までは、全額その年の経費として計上することができます。(年間総額300万円まで)

PC…会計を行う等事務作業をPCで行う場合、PCの購入費用は経費になります。

*この他に使用しているPCのウイルス対策ソフト等も経費の対象になります

交際費…不動産経営において接待はないので、飲み代等を経費とすることは難しくなりますが、例えば不動産セミナーに参加してその受講費は経費となる可能性があります。

自宅兼オフィスの地代や家賃…自宅兼オフィスの場合、プライベートと事業用の両方に対する支出になります。これを『家事関連費』と呼びます。

*家事関連費のうち事業で使用する比率を決め、その分だけ経費に計上することを『家事按分』といいます。自宅をオフィスにも使っているのなら、その家賃もきちんと按分して計上する必要があります

家事按分とは?

プライベートの生活費と事業費が混在している費用に対し、業務用の比率分を経費として計上すること

家事按分の対象となる費用には、家賃、水道光熱費、インターネットや電話等の通信費、車両費等があります

例1:地代や家賃

面積から算出する⇒自宅の床面積が50㎡ 家賃が10万円とし、そのうち事業用のスペースとして20㎡を使っているとします。

20㎡÷50㎡=0.4 で按分比率は40% 10万円の家賃の40%は4万円。

この4万円を経費として計上できます。

例2:水道光熱費

使用時間や使用日数から算出する⇒自宅兼オフィスを1ヶ月のうちの180時間程度業務で使用しているとします。

1ヶ月の水道光熱費が1万円だとすると、

180時間÷720時間(30日×24時間)=0.25

1万円×0.25=2,500円

水道光熱費1万円のうち2,500円を経費として計上できます。

その他家事按分ができるものには、通信費やガソリン代や自動車税等の自動車関連費用があります。

*通信費は水道光熱費と同様に使用時間や使用日数で計算します

**自動車関連費用には自動車の減価償却費、自動車税、自動車保険料、ガソリン代、車検代、修理代、洗車代、駐車場代等があります。これらは、走行距離で計算し、按分するのが合理的とされています

植栽とその管理費…敷地内に植える植物等の費用と、その維持管理費は経費になります。

これは経費になりません

ローンの元本部分…『借りたお金を返しているだけで、支払いをしているわけではない』として経費とはみなされません。

不動産経営とは関係のない税金…住民税、所得税、法人税等

*これらの税金は、不動産を持っているいないに関わらず課せられるもので、不動産経営の経費とはなりません

福利厚生費…個人事業主の場合、自分自身に福利厚生はありません。*従業員のために支払っている場合は経費になります

不動産経営において経費に計上できるかどうかを考える際には、『この出費は不動産収入を得るために必要な出費かどうか』という視点でみると判断しやすくなります。

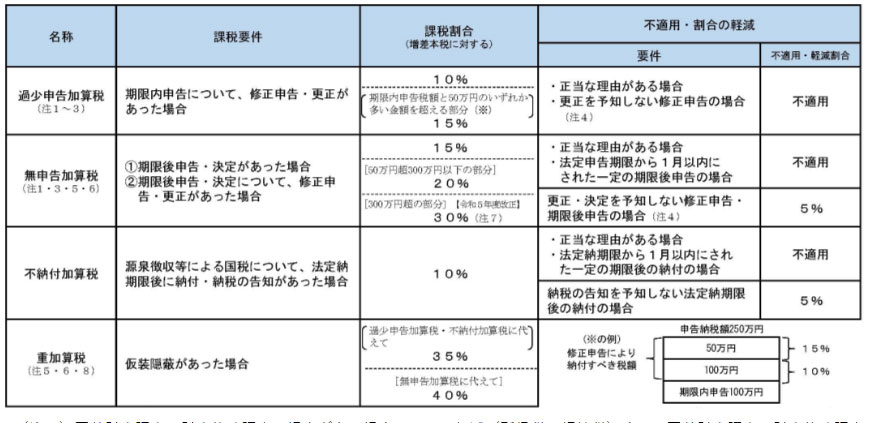

不適切な会計処理に対するペナルティ

税務調査などで、『本来納めるべき税額を納めていない』と判断された場合、以下のようなペナルティが課される場合があります。

過少申告加算税…確定申告の際の申告納税額が正しい金額より少なかった場合、追加で課せられる税金。

無申告加算税…確定申告を忘れてしまった場合等、申告期限までに必要な確定申告を行わなかった場合に課せられる税金。

*期間内に税金の納付を行っていたとしても、確定申告を行っていなければ課税されます

重加算税…納める税金を少なくする等の為に、意図的に事実を隠蔽したり偽装した場合に課せられる税金。最も重いペナルティです。

それぞれ下記一覧に記載されている割合で、加算されます↓

経費は賃貸経営において収益に大きな影響を与える要素です。

経費として計上できるもの、できないものをきちんと認識すること、また、どれくらい費用が掛かるのかを前もって把握することで、どれくらいの規模の建物を購入するか、または大規模リフォームをどうするかなど長期的な計画も立てやすくなります。

健全な賃貸経営の為に、経費のことをしっかり知っておきたいですね。

下記のHPもご覧ください↓

- 国税庁HP:https://www.nta.go.jp/

- 大幸住宅㈱本店営業部HP:https://www.d-honteneigyo.jp/index.html